Tranzax、電子記録債権を活用した新金融システムを開発

最近よく耳にする「Fintech(フィンテック)」という言葉。「Finance」と「Technology」を掛け合わせた造語で、ICTの進歩により実現した革新的な金融サービスを意味するようだ。 このFintechにより、中小企業にとって非常にメリットのある金融サービスが誕生したという。何でも、資金環境の決して良くない中小企業で、資金調達がしやすくなるらしい。地場で活躍する不動産会社にも、メリットがあるのだろうか。早速取材した。

◆中小企業でも低金利で融資が受けられる

サービスを開発したのはTranzax(株)(東京都港区、代表取締役:小倉隆志氏)。中小企業向けの金融イノベーションを目指して設立されたベンチャー企業だ。

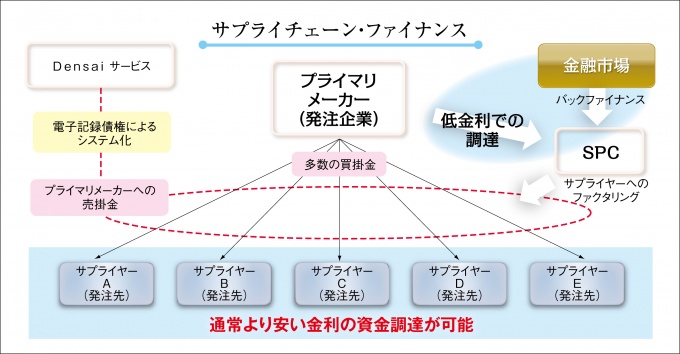

小倉社長によれば、同社が開発したサービスは画期的なサービスだという。名称は「サプライチェーン・ファイナンス」。中小企業でも、売掛金を短期間に現金化できる仕組みである。

売掛金を現金化というと、割引手形のようなものだろうか。記者の問いに対し、「売掛金を電子記録債権にすることで、それを担保に融資をするシステムです」と小倉氏。

◆電子記録債権って何?

電子記録債権とは、2008年の電子記録債権法の施行により実現したもので、金銭債権の一種。

簡単に言うと、電子記録債権機関に電子記録として債権を登録すると、特段の手続きなしで債権を譲渡することができるようになるのだという。

これまでも、売掛金を担保にすることは可能であった。しかし、それには、法務局に行って登記をしなければならず、印紙代も必要だ。しかも売掛金は毎月発生するわけで、それを毎月行なうというのは現実的ではなかった。

手形は、作成・交付にコストもかかるし、紛失や盗難リスクもつきまとう。

こうした問題を解消するのが電子記録債権だ。プライマリメーカー(発注企業)が電子記録債権機関に電子記録として買掛金(=サプライヤーの売掛金)を登録すれば、サプライヤーはその債権を裏付けに現金化できるのだという。

Tranzaxの子会社である(株)Densaiサービスが、3メガバンク(三菱東京UFJ、みずほ、三井住友)以外の企業として初めて電子債権記録業の指定を受け、8月11日に業務をスタート。売掛金を担保として扱えるシステムを構築し、サービスを開始したのだ。具体的には、Tranzaxが設立したSPCに債権を譲渡、それを信用力にして、2日で現金化できる。しかも手形の場合割引率が高いが、同サービスでは割引率が非常に低いのである(正確には、債権を裏付けに低金利の融資が行なわれる)。

では、どこの会社も利用が可能かというと、

「いいえ、誰でも利用可能ではありません。サービスを提供できるかどうか、プライマリメーカー(発注企業)に対して審査があります。この審査を通過した企業でないとシステムを提供することができません」(同氏)。

売掛金を担保にするということで、この債務者であるプライマリメーカーの信用性がポイントとなるのだ。

逆に、サプライヤー(下請企業)は審査がない。信用力のある大企業の買掛金を取れないということはないからだ。ちなみに、同社は、東証1部ないし2部上場企業というのが審査基準とか。

プライマリメーカーがこのシステムを導入すれば、サプライヤーは、申し込みから2日で、電子記録債権を現金化できるという。

「その意味で、日本の全ての企業でこのシステムを利用していただけるというわけではないのです。しかしこれまでは中小企業が融資を受けるのが非常に難しく、受ける場合も短期プライムレートという非常に高い金利での融資しか受けられなかった。それが、大企業の買掛金という担保能力の高い債権を担保に貸すことで、Tiborという短期プライムレートより10倍近く低い金利で借りる事ができるようにした。これは大きな変化なのです」(同氏)。

現在、大手不動産会社、建設会社など、導入企業も順調に増えているという。

なお、プライマリメーカーがこのシステムを導入すれば、サプライヤー(下請企業)は契約書と利用申込み書を提出すれば、以降メールのやりとりだけで、この電子記録債権を利用できるようになるのだという。

◆受注時から融資を受けられるサービスも開発

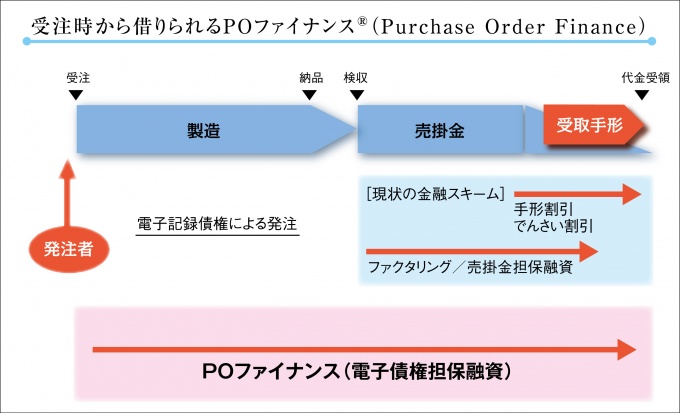

さらに、POファイナンス(Purchase Order Finance、図2)というサービスを利用すれば、受注時にその事業の売掛金を背景に融資を受けることが可能だ。

一般的に受注を受けた場合、製造に取りかかり納品して代金を受領するまで相当の期間を要する。大手企業なら問題ないが、中小企業ではその間の資金繰りに苦慮してしまうケースも多く、資金がショートして倒産、のリスクも。

「仕事が請けられる技術はあるのに、そうした事情から請けられない企業がたくさんある」(同氏)。そこで、受注時に、発注書を電子債権化し、それを担保に融資を受けるスキームを開発したのだという。

「そうなると、小さな会社が大きな仕事を請けることが可能となり、その会社の成長にもつながる。一般の銀行は受注段階では融資しないし、決算書という前年の成績を元に融資を決定するから、それでは現状維持しかできず、成長を果たすことは困難。その状況を打開するシステムです」(同氏)。

なお、こちらは金融庁の認可が下りてからとのことで、利用できるようになるには今しばらく時間がかかりそうだ。

こうしたシステムを開発した背景について、同氏は「今の日本はアベノミクスでゼロ金利政策がとられているにもかかわらず、恩恵を受けているのは大企業ばかり。日本の営利法人の7割を占める中小企業の資金調達環境はまったく変わっていないばかりか、むしろ悪化している。中小企業の成長なくして、日本の再興はない。私はそう考えており、血流=資金が流れず“低血圧”を起こしている中小企業に資金がいくようなシステムをつくりたかった」と語る。

また、「このシステムが普及すれば、中小企業の資金環境が良くなり、その会社の成長につながるし、資金環境の改善で納入単価を引き下げることにつながれば、発注企業にとってもメリットがある」という。

そもそもこの電子記録債権法は、中小企業の資金調達の円滑化を目的に創設された法律だそう。

「『Fintech』と聞くと、遠い世界の話と捉える方がまだまだ多いが、技術の進歩により、こうしたサービスを誕生させることができた。日本を元気にするために、中小企業に力を与えたい。今後も当社は中小企業の方を支援できるようなサービスを生み出していきたい」(同氏)。

◆◆◆

金融にうとい記者にとっては、そのシステムを理解するので精一杯となった取材であった。小倉氏はそんな不勉強の記者に対しても、わかりやすくそのサービスの概要を説明してくれた。同氏は、このシステムの構想を10年近く前から温めていて、2009年の同社設立以来、事業化に向け各所から資金を調達し、勉強を重ね、16年7月にようやく金融庁の認可を得てスタートさせた。その行動の原動力の一つが、「中小企業が元気にならないと、日本は元気にならない」という思いだという。

アベノミクスの効果を実感できないという人は多い。このシステムが利用できる中小企業は、まだまだ少ないのも事実だ。しかし、今後導入するプライマリメーカーが増えれば、利用できるサプライヤーは五月雨式に増加していくだろう。プライマリメーカーの審査基準の緩和も期待できるのかもしれない。(NO)